硅谷风险融资走势

2013 年第一季度

背景—我们对总部设在硅谷的 118 家公司进行了风险融资方面的分析,这些公司在 2013 年第1季度均报告进行过融资。

泛伟律师事务所调查结果概况

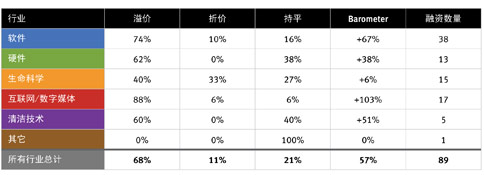

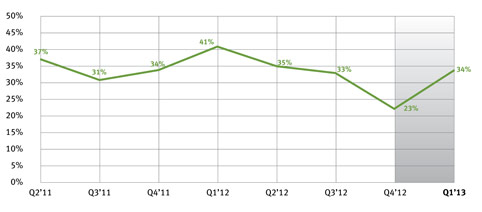

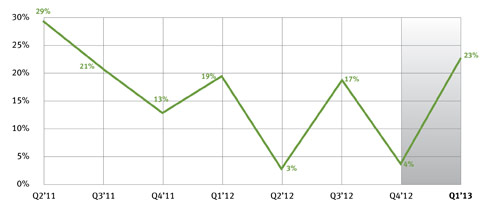

虽然 2013 年第 1 季度溢价融资占到硅谷所有融资的 68%,是一个很不错的数字,但是自 2012 年第 4 季度以来股价的平均和中位百分比变化却明显下降。总而言之,对于溢价融资,其估值增幅正在减小。例如,2012 年第 4 季度中,估值增幅超过 100% 的融资占到 43%,而在 2013 年第 1 季度中这个数字只有 23%。以下是调查的详细结果:

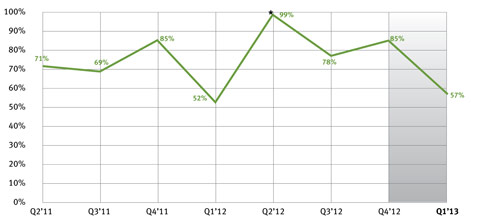

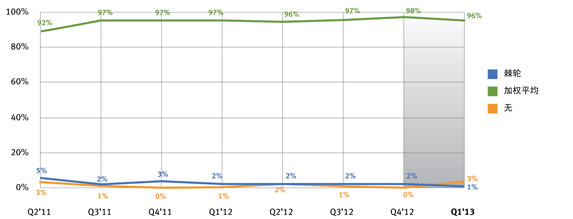

- 2013 年第 1 季度,溢价融资超过折价融资,两者分别占到 68% 和 11%,估值持平的融资占 21%。这个比例相较于 2012 年第 4 季度的数字略有下降,上一季度溢价融资数量占到 71%,而折价融资占到 8%,估值持平的同样是 21%。

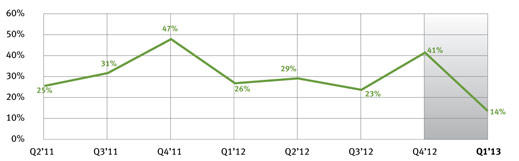

- 根据泛伟律师事务所的 Venture Capital Barometer™ 显示,2013 年第 1 季度的平均价格涨幅为 57%,这个数字是健康的,但是相较于 2012 年第 4 季度记录的 85% 的涨幅还是有所收窄。

- 2013 年第 1 季度的融资中位价格增幅为 14%,显著低于 2012 年第 4 季度记录的 41% 的涨幅。

- 按行业分类的结果如下。总体上说,互联网/数字媒体行业和软件行业处于领跑地位,紧随其后的是硬件和清洁技术行业,生命科学行业明显落后。

其他行业数据概况

有关 2013 年第一季度的第三方报告显示了风险融资环境的疲软。

- 本季度是 2010 年第 3 季度以来,风险投资额最少的一个季度。

- 本季度是 2009 年第 4 季度以来 IPO 数量第二少的一个季度。

- 本季度被收购的风险资本支持公司数量为 2009 年第 2 季度以来的最低值,同时收购金额也至少是自 2009 年第 4 季度以来的最低值。

- 虽然本季度以美元计算的风险融资额较 2012 年第 4 季度有所上涨,但是筹得资金的基金数量是 2003 年第 3 季度以来最少的。

当然也有一些积极的迹象,风投情绪有所改善,天使投资变得强劲,纳斯达克指数上涨,并且正如上述提到的,风险融资估值合理健康,但是当前整体的风险融资环境仍旧严峻。

风险投资

根据 Dow Jones VentureSource (“VentureSource”) 的报告显示,2013 年第 1 季度,风险投资家(包括企业下属风投集团)在美国共投资 64 亿美元,涉及 752 宗交易,对比 2012 年第 4 季度的 66 亿美元和 733 宗交易(根据 2013 年 1 月的报告),投资总额下降了 3%,而交易数量则增加了3%。这是继 2010 年第 3 季度以来投资额最少的一个季度。

而根据基于汤森路透数据编制的 PWC/NVCA MoneyTree™ 报告(简称“Money Tree 报告”),2013 年第 1 季度风险投资家的投资总额为 59 亿美元,涉及 863 宗交易,相比 2012 年第 4 季度,投资总额下降了 8%,交易数量下降了 11%,两者在 2012 年第 4 季度分别为 64 亿美元,968 宗交易(根据 2013 年 1 月的报告)。

同时 MoneyTree 报告显示,尽管总的投资额有所减少,2013 年第 1 季度对软件公司的投资却增长了 8%,达到了 23 亿美元,而对互联网、生命科学和清洁技术公司的投资均有下滑。报告同时显示,风险资本参与首次融资的投资额在 2013 年第 1 季度下降了 20%,其中生命科学行业中首次融资的风险投资额降到了 1996 年第 3 季度以来的最低值。

IPO 活动

根据道琼斯的报告,2013 年第 1 季度有 9 家美国风险资本支持的公司公开上市,共募集资金 6.43 亿美元,与 2012 年第 4 季度相比,8 起 IPO 共募得了 12 亿美元。

汤森路透和全国风险资本协会(简称“Thomson/NVCA”)也有类似的报告,2013 年第 1 季度共有 8 家公司进行了首次公开募股,IPO 数量同 2012 年第 4 季度的数字一样,而募集资金达到 6.72 亿美元,相较于上一季度则下降了 52%。

这是 2009 年第 4 季度以来 IPO 数目第二少的一个季度。所有首次公开募股交易都是来自美国本土的公司,其中六起 IPO 涉及的是 IT 行业。

并购活动

根据道琼斯的报告,2013 年第 1 季度中美国风险资本支持的公司的并购交易(包括收购)共有 94 宗,总额达到 49 亿美元,相比 2012 年第 4 季度的数字分别下降了 17% 和 47%(根据 2013 年 1 月的报告)。Thomson/NVCA 也有类似的报告,其显示相较于 2012 年第 4 季度报告的 95 宗并购交易(根据 2013 年 1 月的报告),2013 年第 1 季度的数字减少了 19%,只有 77 宗并购交易。这是 2009 年第 2 季度以来并购交易数量最少的一个季度。

风险资本融资

根据 Thomson/NVCA 的报告,2013 年第 1 季度中共有 35 家美国风险投资基金募得 41 亿美元资金,相比于 2012 年第 4 季度中 42 家风险投资基金募得 33 亿美元的情况(根据 2013 年 1 月的报告),前者减少了 17% ,而后者增长了 25%。

这是 2003 年第 3 季度以来募得资金的风险投资基金数量最少的一个季度,同时五家募得资金的新基金也是 2006 年第 4 季度以来的最低值。募集的资金总额中超过一半的资金(22 亿美元)都是由其中四家基金募得。

道琼斯也有类似的报告,其显示 2013 年第 1 季度募集资金总额为 42 亿美元,这是 2009 年以来首季度募集总额最少的一次。

这同时也是连续第五年出现对风险资本支持的公司的投资额超过风险投资家募资额的情况。虽然 2012 年的数据并不完整,但是 2008-2011 年这段时间内的超额总数达到 220 亿美元,个人和企业投资可能占了一部分,但是不太可能占很大部分。(风险投资期刊,JoAnne Glasner,2013 年 1 月 14 日)

另外,越来越多的对冲基金和私募投资者正在从事后期风险交易,这类交易提供额外的资本,但是同时也给风险投资家带来了更多的竞争(VentureWire,Shira Ovide 和 Pui-Wing Tam,2013 年 3 月 7 日)。如今首次公开发行所需的时间越来越长,IPO 之前所募集的资金数目越来越大,并且出现了一批非常有潜力的风险资本支持的公司,这些因素聚合在一起可能催生了这些另类投资者的涌现。例如,2013 年第 1 季度中从首次募资到 IPO 所需时间的中位数为 9.4 年,并且募资额的中位数增长到 1.05 亿美元,两者都是最近八年来最高 (VentureSource)。

天使投资与加速器在 2013 年第 1 季度,最大的六个风险投资者(按交易数量排名)中有三个是种子基金 (500 Startups, Y Combinator, First Round Capital)(根据 VentureSource 报告显示)。要想了解更多有关种子融资趋势的信息,可以访问 www.fenwick.com/seedsurvey/chinese 参见我们的 2012 年种子调查报告。

集体融资

尽管在实施与《创业企业扶助法》相关的法律条款方面监管机构的行动有些滞后,但是集体融资这种融资方式正在快速成长。根据 Massolution 的报告,2012 年全年北美地区的融资中有 16 亿美元是通过集体融资募得的,比 2011 年上涨了 81%。同时最近 AngelList 与 Second Market 之间的合作(详情如下)值得观察。甚至有迹象表明,种子基金可能会利用集体融资这种方式来募集资金(Venture Wire,Chernova and Kolodny,2013 年 4 月 10 日)。

二级市场

虽然 Facebook 的 IPO 使得二级证券市场的交易量明显减少,但是该产业还是非常活跃。

纳斯达克同 SharesPost 最近宣布成立一家合资企业 — Nasdaq Private Market,以促进非上市公司股票的买卖,并向早期投资者、创始人和雇员提供流动性。

同时 AngelList 和 Second Market 之间已经建立合作关系,允许投资者通过 Second Market 汇集投资资金,以促进对初创公司的投资,使他们都能够将相对小额的资金投向 AngelList 上登记的公司。

风险资本回报

根据 Cambridge Associates 的报告显示,其风险资本指数在 2012 年第 4 季度(2013 年第 1 季度数据尚未公布)上涨了 1.15%,而同期纳斯达克指数下跌了 3.10%。对于更长时间范围内的风险资本回报,3 年和 5 年期、15 年期以及更长时间范围内的风险资本指数涨幅会超过纳斯达克指数,但是 1 年期和 10 年期的风险资本指数涨幅则要落后于纳斯达克指数。

风险投资情绪

旧金山大学 (University of San Francisco) Mark Cannice 教授统计的硅谷风险投资家信心指数 (Silicon Valley Venture Capitalist Confidence Index®) 显示,2013 年第 1 季度中,硅谷风险投资家的信心指数为 3.73(最高为 5),相比 2012 年第 4 季度的 3.63 有所增长,这是该指数连续第三个季度出现增长。信心指数的增长要归于如下几个原因,诸如稳定的宏观经济环境,持续宽松的货币政策,互联网/数字媒体行业中泡沫的减少,以及基于云服务、以 web 为中心的软件创新的增长。

纳斯达克指数

纳斯达克指数在 2013 年第 1 季度上涨 5.7%,并且在截止到 2013 年 5 月 13 日的第 2 季度中已经上涨了 5.2%。

*2012 年第 2 季度,一家软件公司的融资为 1460% 溢价融资,一家互联网/数字媒体公司的融资为 1190% 溢价融资。

如果排除这两项,2012 年第 2 季度 Barometer 结果将调整为 70%。

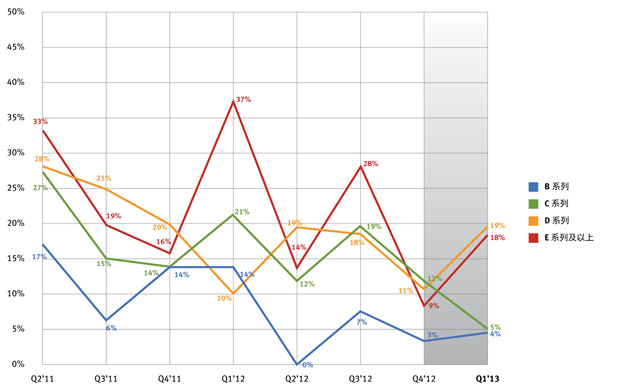

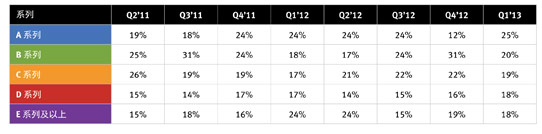

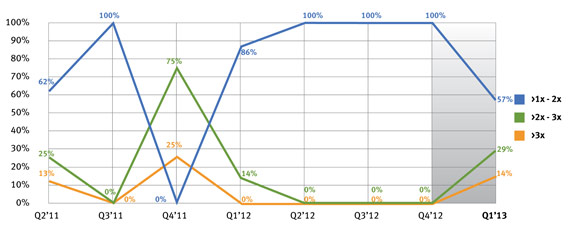

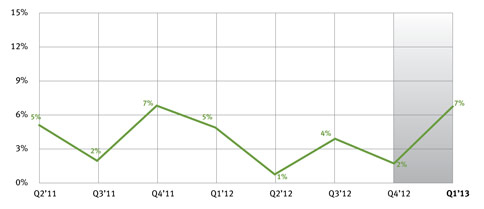

按系列划分,Barometer 的结果如下:

*请注意,上述两家软件和互联网/数字媒体公司在 2012 年第 2 季度增值 10 倍以上的融资均为 C 系列融资。如果排除这两项,2012 年第 2 季度 C 系列的 Barometer 结果将调整为 72%。

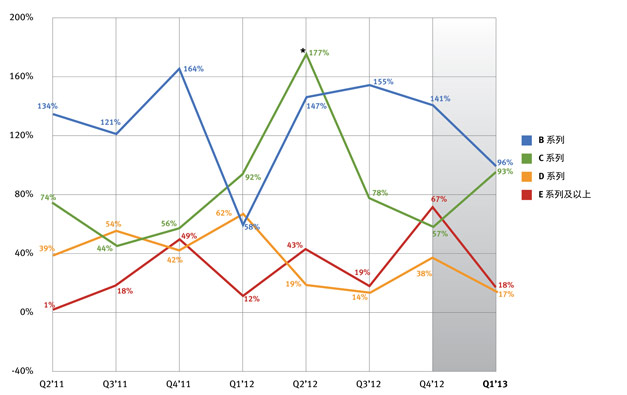

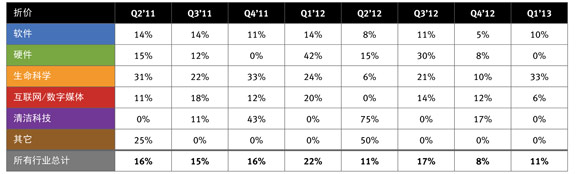

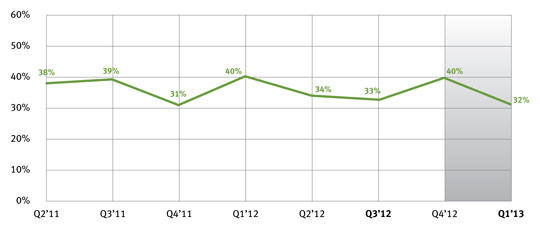

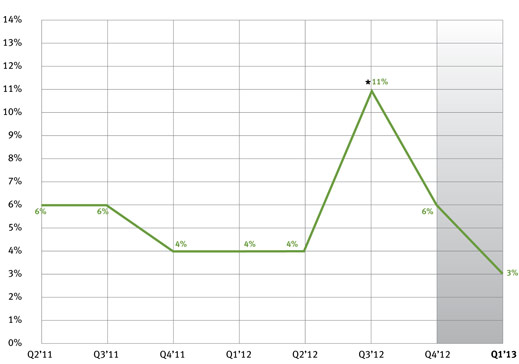

按行业划分的折价结果 —下表载列按行业组划分,在过去八个季度每个季度的“折价”百分比。

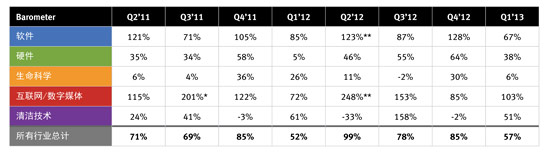

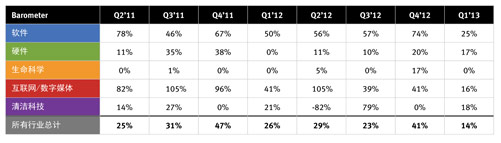

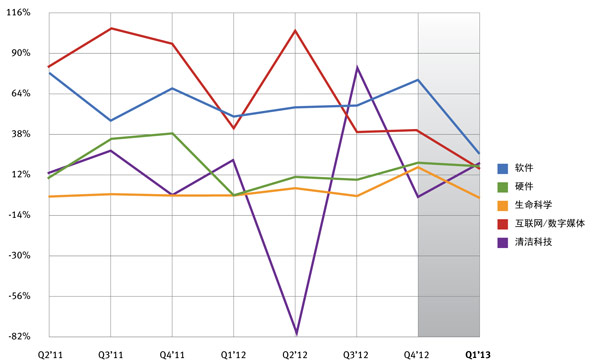

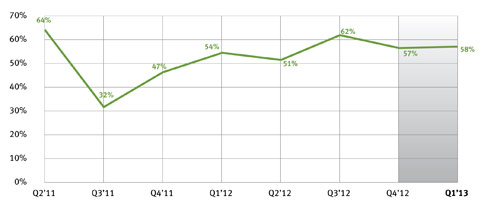

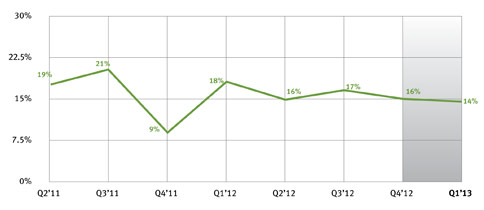

按行业划分的 Barometer 结果 —下表载列按行业组划分, 在过去八个季度每个季度的 Barometer 结果。

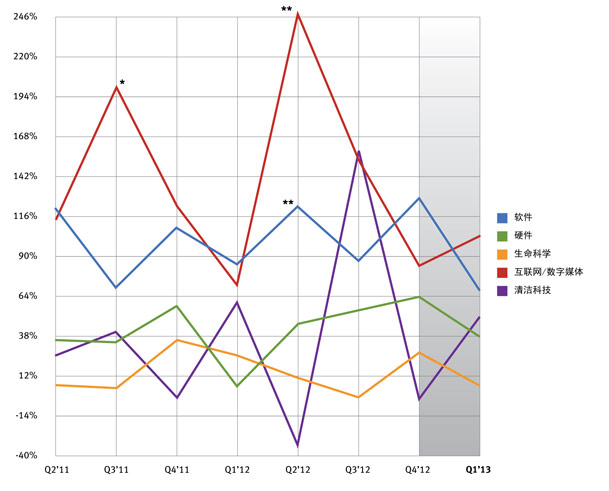

下图是用图形对上表结果进行展示。

*2011 年第 3 季度一家互联网/数字媒体公司的溢价高达 1500%。如果将该数据排除在外,2011 年第 3 季度互联网/数字媒体行业的 Barometer 结果为 73%。

**数据包含 2012 年第 2 季度融资溢价超过 10 倍的上述两家公司。如果排除这两家公司,软件行业 Barometer 结果为86%,互联网/数字媒体行业的 Barometer 结果为176%。

下图是用图形对上表结果进行展示。

清算优先权 —高级清算优先权在以下比例的融资中使用。

* 请注意,在2012年第 3 季度累计股息的使用明显增加。我们注意到,46% 使用累计股息的融资是在生命科学行业,38% 使用累计股息的融资(生命科学融资的 33%)没有规定参与清算优先权,这意味着在这些融资中,累计股息被用作参与清算优先权的替代。

请注意,有轶事证据表明,公司越来越多地使用“拉升”(Pull Up)合同条款替代依据章程制定的继续参与条款。这两种条款的经济效应相似,但执行方式不同。上述信息包括部分(但可能不是全部)拉升条款,因此可能对这些条款的使用情况介绍得不充分。

- 关于方法之备注

在解读 Barometer 结果时请谨记,本结果反映了与上一轮融资(一般为 12 至 18 个月之前)相比,在某个季度筹集资金的公司的平均价格增幅。由于风险资本家(及其投资者)为了补偿他们面临的风险而一般会追求至少 20% 的 IRR,而且按照定义我们没有考虑未能筹得新一轮融资的公司(一般导致投资者亏损),Barometer 在 40% 范围内的增幅应属正常。

在对比当期结果和基于第三方数据的前期结果(例如风险资本家投资的金额、并购所得款项的金额等)时,我们使用第三方最初就该期公布的结果,而非此后根据其他信息更新的结果,这样可以更好地与当期公布的结果比较。例如,在比较第 4 季度结果和第 3 季度结果时,我们使用最初公布的第 3 季度结果,该结果一般在 10 月份提供,而不是通常在 1 月份提供的更新结果。在我们的报告中,如遇此类情况,将在括号内说明首次报告信息的日期。

- 免责声明

在准备本报告所含信息时,涉及相关假定、数据汇编及分析工作,我们无法保证其中不存任何错误。泛伟律师事务所 (Fenwick & West LLP)及其任何合伙人、律师、工作人员或代理均不对本报告中的信息(包括任何数据错误及缺失)承担任何责任。本报告的内容不能用作且不应视作法律建议或意见。

联系人/注册信息

有关本报告的更多信息,请联系泛伟律师事务所的科百瑞,电话 650-335-7278,电邮

bkramer@fenwick.com 或迈克尔•帕特里克,电话 650-335-7273,电邮 mpatrick@fenwick.com 。

若想加入电邮列表,便于索取本调查今后的报告,请访问 VC Survey sign up page 并进入页面底部的注册链接。